企业所得税税前扣除凭证

税前扣除凭证是企业计算

企业所得税应纳税所得额时

扣除相关支出的依据

具体有哪些?

小编整理出来了

往下看~

01税前扣除凭证是什么?

税前扣除凭证,是指企业在计算企业所得税应纳税所得额时,证明与取得收入有关的、合理的支出实际发生,并据以税前扣除的各类凭证。

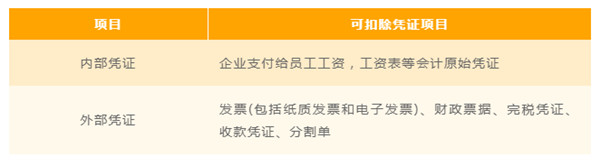

即消除以往“发票是唯 一税前扣除凭证”的理解误区。税前扣除凭证既包括内部凭证也包括外部凭证。

当然,企业很多业务支出,许多情况下还需要内部凭证与外部凭证联合佐证,方可证实其真实性,如企业的折旧,不但需要购置时的外部凭证发票,还需要内部凭证折旧提取明细账。

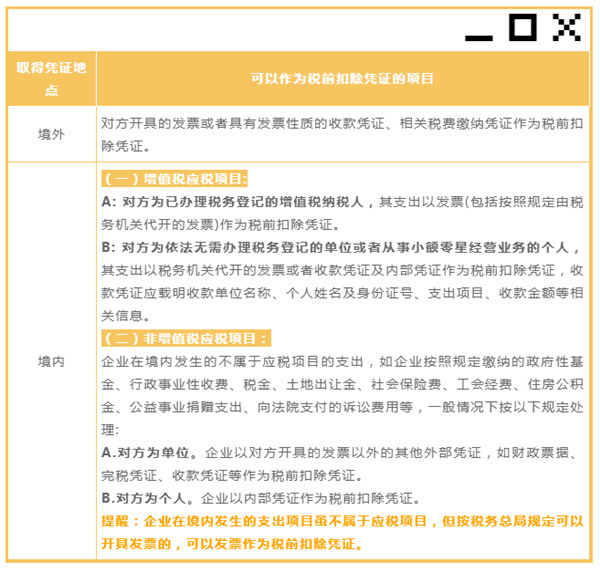

02税前扣除凭证有哪些?

03

我司与其他公司共同接受劳务,对方(销售方)只开一张发票,我司以什么凭证税前扣除?

企业与其他企业(包括关联企业)、个人在境内共同接受应纳增值税劳务(以下简称“应税劳务”)发生的支出,采取分摊方式的,应当按照独立交易原则进行分摊,企业以发票和分割单作为税前扣除凭证,共同接受应税劳务的其他企业以企业开具的分割单作为税前扣除凭证。

企业与其他企业、个人在境内共同接受非应税劳务发生的支出,采取分摊方式的,企业以发票外的其他外部凭证和分割单作为税前扣除凭证,共同接受非应税劳务的其他企业以企业开具的分割单作为税前扣除凭证。

04

未取得或取得不合规税前扣除凭证,我该怎么办?

1汇算清缴期结束前的税务处理

(1)能够补开、换开符合规定的发票、其他外部凭证的,相应支出可以税前扣除。

(2)因对方注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因无法补开、换开符合规定的发票、其他外部凭证的,凭相关资料证实支出真实性后,相应支出可以税前扣除。

(3)未能补开、换开符合规定的发票、其他外部凭证并且未能凭相关资料证实支出真实性的,相应支出不得在发生年度税前扣除。

2汇算清缴期结束后的税务处理

(1)由于一些原因(如购销合同、工程项目纠纷等),企业在规定的期限内未能取得符合规定的发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证,企业主动没有进行税前扣除的,待以后年度取得符合规定的发票、其他外部凭证后,相应支出可以追补至该支出发生年度扣除,追补扣除年限不得超过5年。

其中,因对方注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因无法补开、换开符合规定的发票、其他外部凭证的,企业在以后年度凭相关资料证实支出真实性后,相应支出也可以追补至该支出发生年度扣除,追补扣除年限不得超过5年。

(2)税务机关发现企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证,企业自被告知之日起60日内补开、换开符合规定的发票、其他外部凭证或者按照相关规定凭相关资料证实支出真实性后,相应支出可以在发生年度税前扣除。否则,该支出不得在发生年度税前扣除,也不得在以后年度追补扣除。

来源:厦门税务、象屿保税区税务局

版权所有 赣州市信平税务师事务所有限公司 赣ICP备14001834号-1 技术支持:

电 话:0797-2049067、2049062 地 址:赣州市开发区华坚南路东侧金水湾1栋604室(第2单元)